新NISA制度の重要ポイントを「何が変わったか?」「自分は何をすべきか?」の観点で整理しました。制度の詳細や具体的な数値は変更される可能性があるため、最終確認は金融庁や各証券会社の公式情報で行ってください。

新NISAの全体像

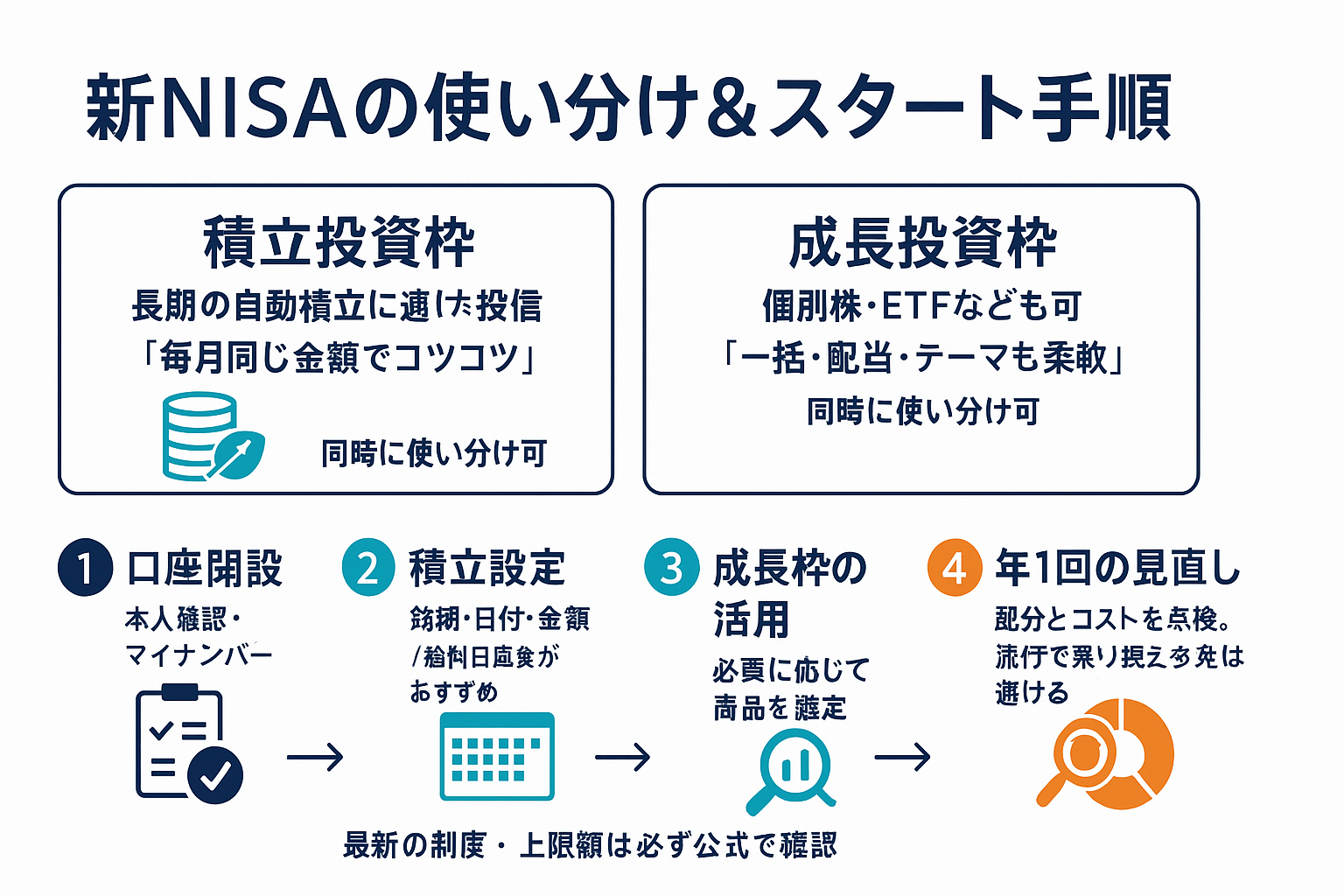

新NISAは大きく2つの投資枠に分かれています。

2つの非課税枠の特徴

積立投資枠

- 長期積立向けの投資信託が中心

- コツコツと毎月一定額を積み立てる人向け

成長投資枠

- 上場株式や幅広い投資信託が対象

- まとまった資金での投資や個別株投資も可能

制度の主なメリット

- 非課税期間が無期限:保有中の配当・分配金・売却益がずっと非課税

- 2つの枠を併用可能:積立は積立枠、個別株は成長枠など使い分けできる

- 生涯投資枠と年間上限が設定:具体的な金額は公式サイトで確認してください

注意すべき点

損益通算・繰越控除は不可:NISA内の損失は他の口座の利益と相殺できません

基本的な使い分け方:長期・自動積立なら積立投資枠、一括投資・高配当株・個別株なら成長投資枠

積立投資枠について

対象商品

低コストで長期積立に適した公募投資信託(一定の要件を満たすもの)が中心です。主にインデックス型のファンドが対象となります。

購入前は必ず交付目論見書で分配方針やコストを確認しましょう。

こんな人におすすめ

- 毎月同じ金額を自動で積み立てたい方

- 低コストで長期投資を続けたい方

- 投資初心者の方

成長投資枠について

対象商品

上場株式、ETF、REIT、投資信託(幅広い商品)など、選択肢が豊富です。配当重視の投資やテーマ投資、ETFの活用など、投資戦略の幅が広がります。

こんな人におすすめ

- まとまった資金で一括投資したい方

- 個別株やETFも活用したい方

- 配当やテーマ性をサテライト投資として取り入れたい方

口座と税制の基本知識

新NISA以外の投資口座についても理解しておきましょう。

特定口座(源泉徴収あり)

証券会社が代わりに税金を計算・納税してくれるため、原則として確定申告は不要です。

損益通算と繰越控除

課税口座(特定口座・一般口座)では利用できますが、NISAは対象外です。

配当の課税方法

総合課税や申告分離課税など、個人の状況によって選択できます。判断に迷う場合は税理士に相談することをおすすめします。

重要:税制は個人の事情によって大きく異なるため、具体的な判断については税務署や税理士にご相談ください。

NISA特設サイト(金融庁) ← 制度の最新情報はここで確認

NISAを知る(制度の基礎:金融庁) ← つみたて投資枠/成長投資枠などの概要

NISAのよくある質問(金融庁公式FAQ) ← 非課税保有限度額、金融機関変更など実務的Q&A

新NISA開始までの手続き

ステップ1:NISA口座の開設

ネット証券でNISA口座を申し込みます(本人確認書類・マイナンバーが必要)

ステップ2:積立投資枠の設定

積立金額、積立日、投資信託を選んで登録します(給料日直後の設定がおすすめ)

ステップ3:成長投資枠の活用

必要に応じて個別株・ETF・投資信託を選定します

ステップ4:定期的な見直し

年1回は保有商品の配分とコストを点検しましょう(ただし、流行に惑されての「乗り換え」は避けましょう)

今日やることチェックリスト

新NISAを始めるために、以下の準備を進めましょう。

□ 今年の利用予定金額(積立投資枠・成長投資枠)を決める

□ 投資候補商品のベンチマークとコストを確認する

□ 証券口座の自動入金・積立設定を登録する

□ 課税口座で特定口座(源泉徴収あり)を選択済みか確認する

□ 制度見直しの確認日をカレンダーに登録する

まとめ

新NISAは長期投資を支援する優れた制度です。制度の仕組みを理解し、自分の投資スタイルに合わせて積立投資枠と成長投資枠を使い分けることで、効果的な資産形成が期待できます。

ただし、投資にはリスクが伴います。制度の詳細や投資判断については、必ず公式情報を確認し、必要に応じて専門家にご相談ください。

「 制度・為替ガイド」トップに戻る↑

次の記事へ >「iDeCo(個人型確定拠出年金)入門:税優遇のしくみと注意点」

(免責事項)本記事は投資助言ではありません。最終的な投資判断は必ずご自身の責任で行ってください。