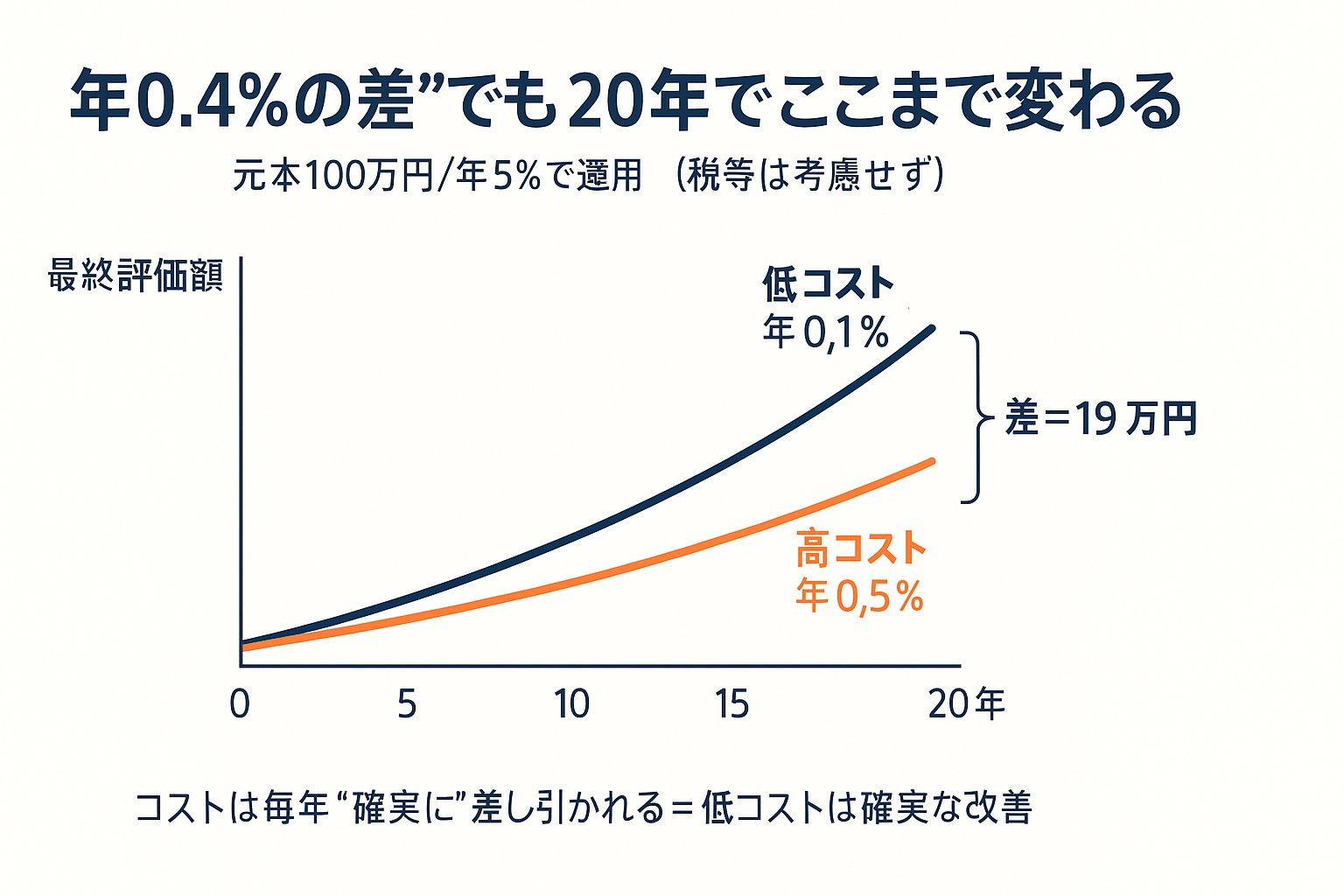

なぜ「コスト最小化」が重要なのか

- 同じ運用成果でも年0.1%と0.5%のコスト差が20年間で数十万円の違いになることは決して珍しくありません(例:元本100万円・年利5%の場合、約19万円の差)。

- コストは毎年確実に差し引かれるため、低コスト=確実な投資収益向上と考えることが大切です。

チェックすべきコスト(投資信託を中心に)

- 信託報酬:年率で表示される運用管理費用(例:年0.10%)

- 実質コスト:運用報告書で確認できる総合的な費用(売買委託手数料・監査費用なども含む)

- 販売手数料:購入時の手数料。**ノーロード(手数料0円)**が基本です。

- 信託財産留保額:解約時にかかる可能性がある”出口手数料”

- 為替関連コスト:外貨建て資産に関するスプレッドなど(為替ヘッジ付きの場合はヘッジコストも加算)

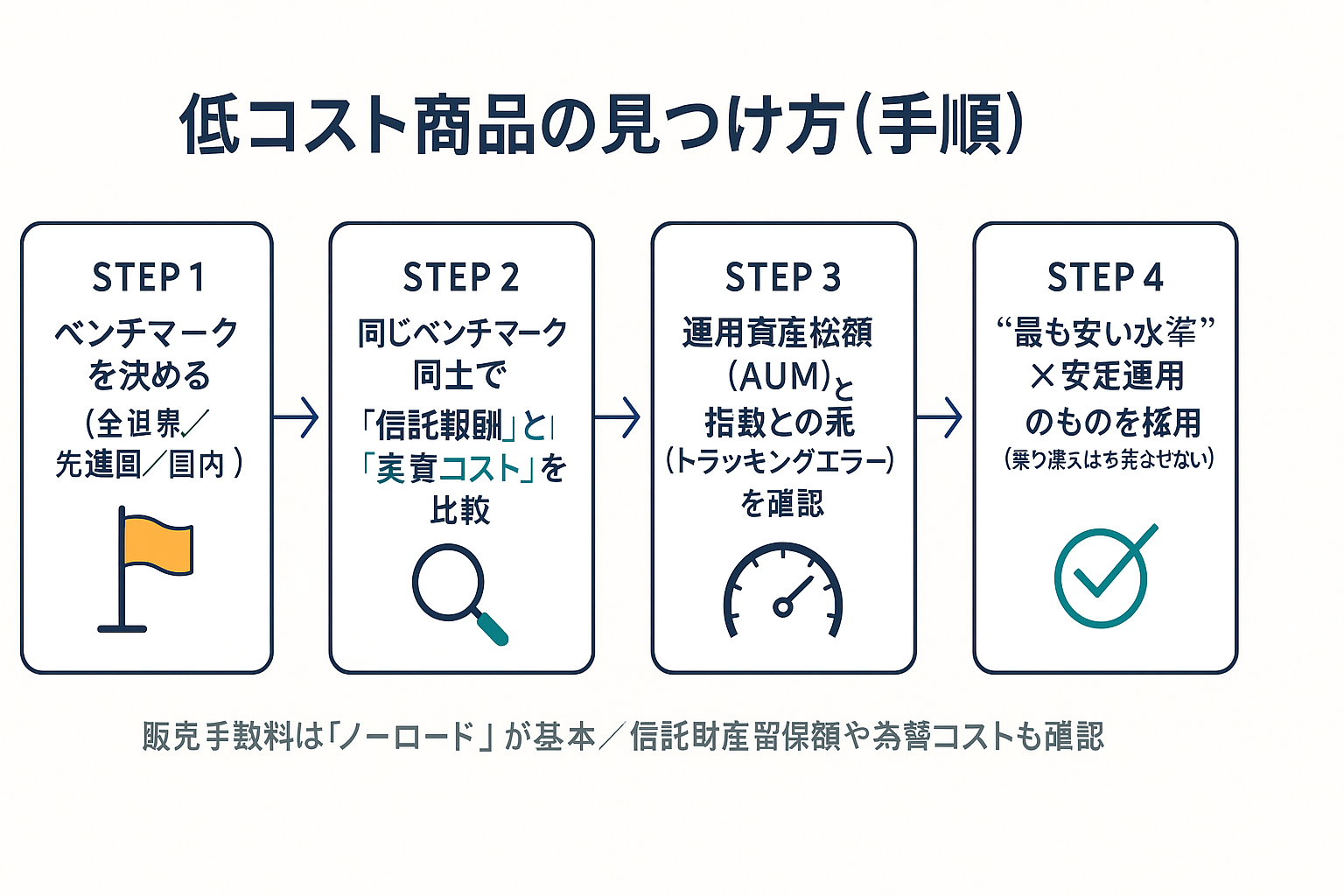

基本方針:**同じベンチマークの商品の中で”最も安い水準”**を選ぶことが、長期投資では特に効果的です。

積立投資シミュレーター ← こちらで複利別・信託報酬別の積立投資のシュミレーションができます。

低コスト商品の見つけ方

- 投資対象(ベンチマーク)を決定(例:全世界株式、先進国株式、国内株式、先進国債券など)

- 同じベンチマークを持つ商品同士で信託報酬と実質コストを比較

- **運用資産総額・設定来の乖離(トラッキングエラー)**も判断材料に

- 基本戦略は**インデックスファンドを”メイン(コア)”とし、必要に応じて少額の個別投資(サテライト)**を追加

※ベンチマークとは:投信が連動を目指す基準の指数。

代表例:S&P500(米国)/TOPIX(日本)/MSCIコクサイ(先進国)/FTSE全世界・ACWI(全世界)

つみたて投資枠の対象商品一覧(Excel/PDF) — 公式届出リスト。※成長投資枠の投信一覧は同ページ経由で投資信託協会へ案内あり

積立投資の設計(”手間いらずの仕組み”作り)

- 月1回の積立で十分(毎日積立の効果は限定的/管理の手間や頻繁なチェックを避けるため)

- 積立実行日は給与支給日の直後に設定(入金→自動購入の流れ)

- 証券口座への自動入金サービス(またはクレジットカード積立)で”資金移動も完全自動化”

- 資産配分比率は事前に決めた設計通りに設定(例:株式60%/債券40%)

- ボーナス月は積立額の増額設定も検討(無理のない範囲で)

為替リスクとの向き合い方(基本方針)

- 国内投資信託(円建て):為替コストはファンド内に含まれている。**長期投資では”為替も分散投資”**という考え方でOK。

- 為替ヘッジ:ヘッジコストがかかるため、長期の積立投資では原則”ヘッジなし”がシンプル。

- 海外ETFを利用する場合:為替手数料・売買スプレッドも含めて総合的に判断する。

よくある失敗パターン

- “人気商品”への乗り換え:頻繁な商品変更はコスト増加と投資リズム破綻の原因。

- 保有商品数が多すぎる:投資対象が同じ指数で実質的に重複投資になっていることも。

- 分配金を重視しすぎる:税コストや再投資の手間で複利効果が低下する場合があり。

- 短期的なチェックの習慣:値動きを頻繁に確認すると、決めたルールから逸脱しやすくなる。

今すぐ実行するチェックリスト

□ 保有する主要ファンドの信託報酬と実質コストを確認する

□ 投資対象(ベンチマーク)が重複していないかをチェックする

□ 証券口座の自動入金サービスまたはクレジットカード積立を設定する

□ 積立実行日・投資額・資産配分を決定して登録する

□ 投資ルールを文書化またはメモアプリに保存(“手を加えない”ための自分との約束)

――――――――――――

< 前の記事へ「リスクと分散投資の考え方」

「学ぶ(入門・基礎)」トップに戻る↑

(免責事項)本記事は投資助言ではありません。最終的な投資判断は必ずご自身の責任で行ってください。